Phạm Sỹ Thành

14-12-2023

Tôi có một người bạn trước làm ở Country Garden, mấy hôm vừa rồi hỏi thị trường bất động sản bên đó thế nào, thấy họp xong Hội nghị công tác kinh tế trung ương 2023 (CEWC) rồi, không biết có đột phá gì không?

Bạn bảo: Lhó cứu lắm, bên này anh em đang tự lo. Câu nói này phản ánh hết sự âu lo của bên phía các nhà phát triển bất động sản. Cùng thử xem diện mạo thị trường này năm 2024 sẽ ra sao?

1. Các chính sách có hiệu quả đến đâu?

Câu trả lời có lẽ là không hiệu quả lắm. Bởi các chính sách giải cứu bên cung (2022) và bên cầu (2023) đều không đụng được vào cốt lõi của vấn đề trên thị trường bất động sản. Những vấn đề mà có lẽ cũng chỉ quy về hai điểm (i) dòng tiền cho cả bên xây nhà và bên mua nhà; (ii) nguồn cung đất đai – hay nói cách khác là chuyển dịch diện tích đất nông nghiệp sang phi nông nghiệp, đất phi nông nghiệp thành đất nhà ở.

Với dòng tiền, đành rằng PBoC dỗ dành các ngân hàng thương mại (NHTM) cho vay tín dụng không phân biệt loại hình doanh nghiệp (là doanh nghiệp nhà nước hay doanh nghiệp tư nhân) và cũng tính đến các phương án giảm tỷ lệ trả trước cho các khoản mua nhà của cư dân. Nhưng về cơ bản thì chính sách “ba lằn ranh đỏ” vẫn còn đó.

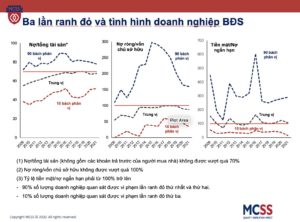

Ba lằn ranh đỏ là khung pháp lý cứng, mà không NHTM nào dám vượt qua. Dựa theo ba lằn ranh mà các doanh nghiệp bất động sản được tô màu khác nhau, rôm tín dụng cũng cấp theo màu sắc ấy. Cho dù anh có nỗ lực đáp ứng các lằn ranh đỏ thứ nhất và thứ hai (như trong hình cho thấy 90% các doanh nghiệp quan sát được vi phạm lằn ranh này) – kết quả là năm 2022 tới 80% doanh thu của các doanh nghiệp bất động sản vi phạm lằn ranh đỏ thứ nhất và hai đã phải dùng để trả nợ – thì lằn ranh đỏ thứ ba cũng khó để vượt qua.

Kết quả của chính sách này là nguồn vốn của doanh nghiệp bị siết chặt. Không có tiền để hoàn công, không có tiền để trả nợ, không có tiền để xây dự án mới. Dẫn đến kỳ vọng của đối tác đều đi xuống. Số liệu trong hình cho thấy, sau “ba lằn ranh đỏ” thì toàn bộ tình hình huy động vốn của doanh nghiệp đều rơi tự do, trong đó rơi mạnh nhất là tiền huy động từ các khoản trả trước.

Nếu không dỡ bỏ ba lằn ranh đỏ nhưng hỗ trợ cho 50 nhà phát triển bất động sản hàng đầu thì cũng có thể giúp ích cho sự chống chịu và phục hồi của lĩnh vực này, nhưng đến nay chưa có danh sách 50 doanh nghiệp được hỗ trợ và không rõ có phải chính là 50 doanh nghiệp hàng đầu hay không.

Năm 2013, 50 nhà phát triển hàng đầu này chỉ chiếm khoảng 25% hoạt động phát triển bất động sản, sang năm 2019 họ chiếm 60% hoạt động xây dựng mới. Năm 2021 đã chiếm khoảng 70% hoạt động xây dựng mới, điều đặc biệt quan trọng là chính phủ phải hành động để bảo đảm họ có khả năng tồn tại về mặt tài chính.

Nhưng những khó khăn về tài chính và các vấn đề khác có nghĩa là các nhà phát triển đã phải trì hoãn thời gian giao nhà – làm giảm doanh số bán nhà trong tương lai. Việc xây dựng khu dân cư ở tỉnh Quý Châu tương đối nghèo có thể mất hơn 20 năm để hoàn thành, trong khi ở một số tỉnh khác như Giang Tây và Hà Bắc có thể sẽ mất ít nhất 10 năm.

Nomura tháng trước ước tính quy mô của những ngôi nhà chưa hoàn thiện, bán trước ở Trung Quốc gấp khoảng 20 lần quy mô của nhà phát triển bất động sản Country Garden tính đến cuối năm 2022. Giả sử số lượng nhà mới hoàn thiện trong năm nay tăng thêm 20%, thì các chủ đầu tư sẽ chỉ có thể giao được 48% số căn nhà được bán trước trong khoảng thời gian từ năm 2015 đến năm 2020, tức là còn khoảng 52% đơn vị xây dựng nữa vẫn bị chậm trễ.

Với nguồn cung đất đai. Năm ngoái đất đai đóng góp hơn 50% vào thu ngân sách của địa phương nhưng năm nay đã sụt giảm mạnh. Có địa phương đã giảm tới 20-40% so với năm ngoái. Tình hình ấy cộng với tình trạng kinh doanh bết bát của các doanh nghiệp bất động sản khiến diện tích cung đất của năm 2024 dự báo khó có đột phá.

2. Tác động suy giảm bất động sản đến kinh tế không lớn?

Trung Quốc khó có thể rơi vào một cuộc khủng hoảng nhà đất như Mỹ đã trải qua năm 2008 hoặc Nhật Bản thập niên 1990. Theo dữ liệu của BIS, bất động sản thương mại tại Nhật đã mất 80% giá trị và giá đất ở giảm 65% trong khoảng thời gian từ 1991 đến 2005. Vào thời điểm sụp đổ, Nhật Bản đã là một xã hội già hóa và tốc độ đô thị hóa, khoảng 77% vào năm 1990, đã bắt đầu chậm lại. Trung Quốc ngày nay đang ở trong một tình thế rất khác. Mặc dù lĩnh vực bất động sản bị ảnh hưởng nghiêm trọng bởi sự suy thoái hiện nay, sự suy giảm của nó thể hiện ở số lượng giao dịch mua bán và xây dựng chứ không phải ở sự thay đổi giá thực tế. Ít nhất là cho đến thời điểm hiện tại, tài sản được cho là của các hộ gia đình Trung Quốc, vốn nắm giữ khoảng 2/3 tài sản là bất động sản, hầu như không bị ảnh hưởng. Cho đến nay, những thay đổi này chỉ là một sự điều chỉnh, chứ không phải cú sốc lớn mà Nhật Bản trải qua vào đầu những năm 1990, hay thậm chí là sự suy giảm giá trị tài sản mà Mỹ đã trải qua trong cuộc khủng hoảng tài chính toàn cầu năm 2008.

Theo cựu Thống đốc Ngân hàng Nhật Bản Masaaki Shirakawa, sự sụt giảm giá trị tổng hợp của tài sản và chứng khoán Nhật Bản trong thời kỳ đất nước suy thoái lên tới khoảng 230% GDP; ở Mỹ, mức giảm giá trị tài sản sau cuộc khủng hoảng tài chính toàn cầu bằng 100% GDP. Hiện tại, mức giảm giá trị tài sản của Trung Quốc nhỏ hơn nhiều và tổn thất chủ yếu xảy ra trong chính lĩnh vực bất động sản. Khu vực doanh nghiệp của Trung Quốc nói chung có mức đòn bẩy tài chính thấp hơn nhiều so với Nhật Bản vào những năm 1980: Tỷ lệ nợ trên vốn chủ sở hữu hiện ở mức khoảng 1,25 ở Trung Quốc và đã giảm trong những năm gần đây. Ở Nhật Bản, tỷ lệ đó cao gấp ba lần trong thời kỳ đỉnh cao của bong bóng.

Nhưng không sụp đổ không có nghĩa là không khó khăn. Và không sụp đổ không có nghĩa là không nguy hiểm khi mà mục tiêu tăng trưởng trung hạn 10 năm tới được đặt ra ở mức 4,8%. Ngoài việc tác động tiêu cực đến hạ du và thượng du các ngành công nghiệp khiến sản xuất công nghiệp 10 tháng đầu năm chỉ tăng trưởng chưa đầy 5% và lợi nhuận sụt giảm tới 10% thì bất động sản còn phản ánh câu chuyện về luồng tín dụng – nguồn máu của nền kinh tế – khi chúng đang chiếm khoảng 25% tổng dư nợ tín dụng của các NHTM nếu chỉ tính các khoản nợ và bảo lãnh trực tiếp.

Một trong những cách dễ hiểu nhất để nhìn vào nền kinh tế Trung Quốc là nhìn vào chỉ số tăng trưởng lưu lượng tín dụng (credit impulse) của nước này. Điều này cho thấy sự thay đổi trong tín dụng mới được tính theo phần trăm GDP và thường đánh dấu những bước ngoặt trong hoạt động kinh tế. Số liệu cho thấy rõ ràng rằng về mặt lịch sử, tăng trưởng lưu lượng tín dụng của Trung Quốc có chu kỳ và các đáy sau đỉnh đều tuân theo một khuôn mẫu. Tác động của việc thắt chặt chính sách của Trung Quốc đã dẫn đến sự sụt giảm mạnh về tăng trưởng lưu lượng tín dụng. Điều này là do trong các chu kỳ trước, việc thắt chặt nguồn tín dụng nhằm vào từng lĩnh vực riêng lẻ. Tuy nhiên, nhiều ngành công nghiệp đã trở thành mục tiêu trên toàn nền kinh tế trong đợt quản lý pháp lý gần đây nhất: tín dụng nói chung đã bị lấy đi khỏi nền kinh tế rất nhanh chóng. Do đó, sự sụt giảm tăng trưởng lưu lượng tín dụng đang trở nên gay gắt hơn so với trước đây.

Ngày nay, đường tăng trưởng lưu lượng tín dụng gần như trùng với đáy của các chu kỳ trước. Câu hỏi đặt ra là khi nào chỉ báo tăng trưởng lưu lượng tín dụng sẽ quay trở lại vùng tích cực và những yếu tố nào sẽ giúp nó làm được điều đó?

https://www.facebook.com/roark.cameron.9/posts/pfbid023bDT6jzQ5XFVmQZzNNQsfNXcWdE166zKbAdzRauDxBVniCAAa71qBJoFdq38H9mPl

https://www.facebook.com/roark.cameron.9/posts/pfbid023bDT6jzQ5XFVmQZzNNQsfNXcWdE166zKbAdzRauDxBVniCAAa71qBJoFdq38H9mPl